Migros (MGROS)

İkinci Çeyrek Sonuçları Ardından Tahminlerimizi Güncelliyoruz

ENDEKSİN ÜZERİNDE GETİRİ

Fiyat (TL/hisse) 502.00Hedef Fiyat (TL/hisse) 799.00

Potansiyel Getiri %60

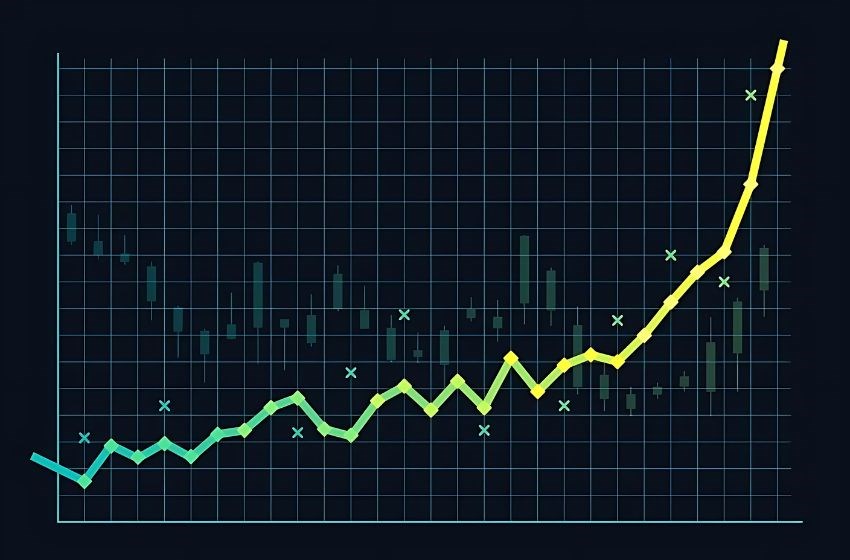

Migros (MGROS) 2Ç24 finansal sonuçlarını 20 Ağustos’ta açıklamıştır. Şirket 2Ç24’te yıllık %10,6 artışla 64.293 milyon TL satış geliri elde etmiştir. FAVÖK marjı yıllık 140bp, çeyreklik 429bp’lık genişlemeyle %5,3’e çıkmıştır. Marjdaki iyileşmenin ana nedenleri, brüt kar marjında çeyreklik bazda görülen 252bp’lık yükseliş ve personel giderlerindeki düşüştür. Böylelikle 1Ç24’te %1 olan FAVÖK marjı, 1Y24’te %3,4’e yükselmiştir.

Diğer taraftan net kar, yüksek kredi kartı komisyon giderleri ve düşük parasal kazançlar sonrası yıllık %78,2 azalış kaydetmiştir. Mayıs ayı sonunda yapılan 1,1 milyar TL’nin üzerinde temettü ödemesine rağmen, net nakdi güçlü nakit üretimi sonrası 2.038 milyon TL (1Ç24: 1.453 mn TL) olmuştur. 1Ç24’te 13 milyar TL olan net finansal nakdi, 2Ç24’te 15,5 milyar TL’ye yükselmiştir. Görünüm ve beklentilerimiz: Şirket 2024 yılı beklentilerini revize etmiştir. Satış gelirleri büyüme beklentisini %70’den %75’e çıkarmıştır (Gedik: %79). Daha da önemlisi, FAVÖK marjı öngörüsünü %1,8’den %4,5-5,0 aralığına yükseltmiştir.

Yılın başında yapılan ücret artışlarının düşen etkisi, daha olumlu marj görünümü için temel katalizör olarak öne çıkmakta. Bu nedenle biz de 2024 yılı için FAVÖK marjı beklentimizi %2,9’dan %4,3’e çıkardık. FAVÖK tahminimizi 9.432 milyon TL’den 14.313 milyon TL’ye ve net nakit öngörümüzü 3.938 milyon TL’den 6.365 milyon TL’ye yükselttik. Buna ek olarak, ilk yarıda FAVÖK marjının %3,4 olması ve mevsimsel olarak ikinci yarının sezonsallıktan dolayı daha yoğun bir dönem olması nedeniyle, 2024'ün ikinci yarısında Şirketin daha güçlü bir dönem geçireceğine işaret etmektedir. Marj beklentimizin, şirketin marj beklentisinden daha düşük olması ile tahminlerimizde muhafazakâr olduğumuzu da belirtmek isteriz.

Sonuç olarak, iş modelinin ileriye dönük olarak önemli miktarda nakit yaratacak kadar güçlü kaldığına inanmaya devam ediyoruz. Bu durum aynı zamanda Şirketin önümüzdeki dönemde temettü ödemelerini tahminimizden daha yüksek oranda artırma olasılığını ortaya koymaktadır. Hedef fiyatımızı %59 yükseliş potansiyeli ile 790 TL’den 799 TL’ye yükseltiyoruz: Hedef fiyatımızdaki ufak artış 2024 sonrası için marj varsayımlarımızın önceden iyileşmeye işaret etmesi nedeniyledir. Şirket çok güçlü nakit yaratma kabiliyetine sahip olup, 2024 ve 2025 yılı beklentilerimize göre sırasıyla 6,7x FD/FAVÖK ve 4,3x FD/FAVÖK ile işlem görmektedir (BIMAS 9,1x FD/FAVÖK). Yeni hedef fiyatımız, 2024 tahminlerine göre 10,5x ve 2025 tahminlerine göre 6,8x zımni değere denk gelmektedir. FK rasyosuna göre ise hedef fiyatımız 2025 yılı beklentilerine göre 13,4x F/K zımni değere denk gelmektedir.

Kaynak: Gedik Yatırım